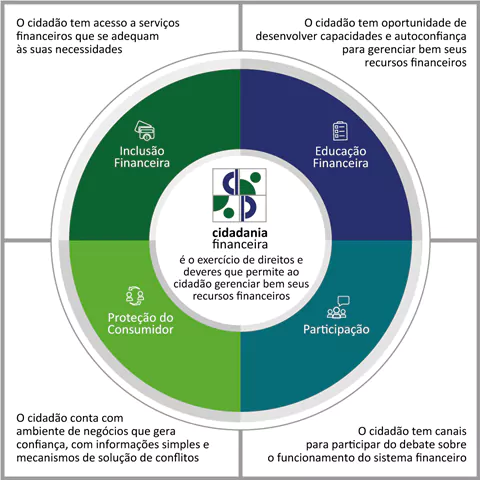

A cidadania pode ser entendida como o conjunto de direitos e deveres exercidos pelos indivíduos. Um dos direitos é o bem-estar social que é materializado com o acesso a recursos que nos últimos 300 anos foram financerizados.

Para que haja o acesso a recursos financeiros na direção da plena vida econômica, o primeiro passo é a inclusão financeira, um tema que temos abordado com frequência neste espaço. A inclusão financeira se dá através da visibilidade do indivíduo no sistema financeiro, seja através da bancarização ou por meio dos bancos de dados do Biros de Crédito, usados na consulta durante o processo de concessão de crédito.

A inclusão financeira foi potencializada durante a pandemia com o pagamento do auxílio emergencial e os avanços do Cadastro Positivo têm sido fundamentais para a inclusão dos desbancarizados no sistema de análise de crédito a partir do compartilhamento do histórico de pagamentos dos setores de telecomunicação e utilidades.

Uma vez obtido o acesso a recursos financeiros, a importância da educação financeira fica ainda mais evidente. Torna-se fundamental o conhecimento de como administrar recursos de forma eficiente e eficaz afim de realizar objetivos e atender as necessidades dos indivíduos. O benefício da educação financeira se materializa através das atitudes e hábitos dos cidadãos com relação aos recursos financeiros. Mais do que conhecer os conceitos é fundamental saber como aplicá-los na vida prática.

Diversas iniciativas de educação financeira vem ganhando espaço no país como o Programa de Educação Financeira do Banco Central, a plataforma Meu Bolso em Dia da Febraban, da qual o setor de birôs de crédito é colaborador, a inclusão pelo MEC da Educação Financeira na Base Nacional Comum Curricular, além das inúmeras iniciativas produzidos pelo setor de birôs de crédito para diferentes perfis de público.

Do ponto de vista regulatório, cabe ao Estado prover todo arcabouço legal e mecanismos de resolução de conflitos no ecossistema financeiro, a fim de aproximar os envolvidos. Sendo assim, a Cidadania Financeira é atingida com a inclusão dos indivíduos que, por sua vez, educados financeiramente e com atitudes e hábitos responsáveis, passam a contribuir para aprimorar o arcabouço regulatório e os mecanismos de conflito através participação ativa em debates e consultas públicas.

O conceito de cidadania financeira vem ganhando espaço justamente para lembrar que nos relacionamentos com instituições financeiras e nas operações de crédito, os consumidores também têm obrigações e direitos. Essa discussão vem amadurecendo com o tempo. Em sua publicação Jornada da Cidadania Financeira, o Banco Central do Brasil, citando a Constituição de 1988 – conhecida como a Constituição Cidadã –, apresentou seus antecedentes: a estabilização macroeconômica alcançada a partir dos anos 90; a ampliação do acesso ao crédito nos anos 2000 e o recente impulso do tema da educação financeira.

Em parceria com diversos atores da sociedade civil, entre eles os birôs de crédito, o Banco Central do Brasil tem empreendido esforços para ampliar a cidadania financeira no país. Alguns resultados podem ser vistos no Relatório da Cidadania Financeira 2021, recentemente divulgado. Esse documento traz dados importantes sobre a evolução do acesso a serviços financeiros entre 2018 e 2020.

De acordo com o relatório, o percentual de adultos que se relaciona com instituições financeiras chegou a 96% em 2020.

O setor de birôs de crédito foi representado nas discussões sobre a definição de cidadania financeira como um dos stakeholders. As ações do setor voltadas para a cidadania financeira continuam, através das bandeiras do consumo consciente e do crédito responsável.

O setor vem trabalhando para informar a população sobre um instrumento importante de inclusão e cidadania financeira e controle de riscos do mercado: a nota de crédito. Uma sondagem recente mostrou um crescimento expressivo do percentual de brasileiros que conhecem esse instrumento, embora haja diferenças entre diferentes grupos sociodemográficos. Saber como funciona a nota de crédito, onde consultar e como melhorar a pontuação é um direito daquele que busca crédito, seja pessoa física ou jurídica.

Os consumidores têm à disposição uma gama cada vez maior de produtos e serviços financeiros. A inovação tem sido constante nesse segmento – estimulada inclusive pelos órgãos reguladores , com um grande potencial inclusivo. Esse foi mais um tópico destacado no relatório de cidadania financeira e será tema do próximo artigo.

Cidadania financeira

Obrigado pela leitura! Acesse outros conteúdos na página da ANBC.

Por: Elias Sfeir Presidente da ANBC & Membro do Conselho Climático da Cidade de São Paulo & Conselheiro Certificado