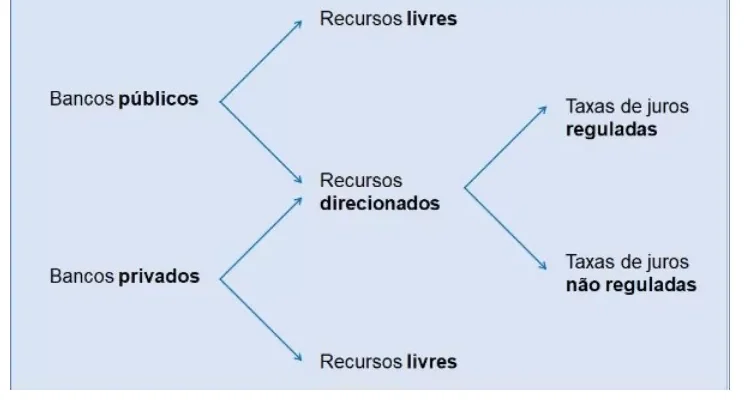

Uma particularidade do mercado brasileiro é a forte presença do chamado “crédito direcionado”. Frequentemente confundido com o crédito subsidiado, essa categoria inclui, além das taxas reguladas, recursos com taxas pactuadas entre as instituições financeiras e os tomadores de crédito.

O que define o crédito direcionado e o diferencia do “crédito livre” é que as operações direcionadas são regulamentadas pelo CMN (Conselho Monetário Nacional), utilizam fontes de captação específicas e destinam-se ao financiamento de atividades setoriais, como imobiliária, rural e de infraestrutura. O crédito direcionado tem duas modalidades: taxas de juros reguladas e não reguladas. Com taxas de juros em geral mais altas no segmento de crédito livre, o direcionamento de recursos tem sido a forma que o mercado brasileiro encontrou para o financiamento das atividades de médio e longo prazos, incluindo o fomento de alguns setores da economia, principalmente no crédito direcionado com taxas de juros reguladas.

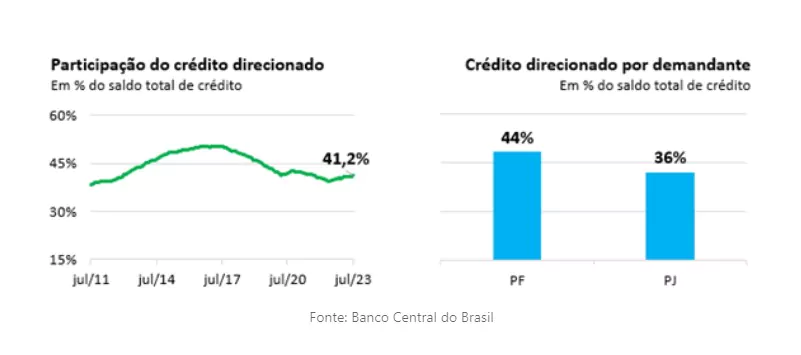

O gráfico abaixo mostra a evolução da participação do crédito direcionado no saldo total de crédito. Observa-se que, desde 2011, o crédito direcionado representou entre 38% e 50% do saldo total de crédito no Brasil, sendo que o maior patamar foi observado entre o final de 2015 e início de 2018. De acordo com o último dado do Banco Central do Brasil, em julho de 2023, a participação dos recursos direcionados chegou a 41,2% do saldo total de crédito.

A análise do direcionamento de recursos por segmento mostra que o volume do crédito direcionado representava 44% do crédito total às pessoas físicas em julho deste ano, sendo o financiamento imobiliário a modalidade direcionada mais importante. Já no crédito às empresas, o crédito direcionado representava 36% do total, sendo os financiamentos via BNDES (Banco Nacional de Desenvolvimento Econômico e Social) a modalidade mais importante.

Vale indagar como essa fatia significativa do mercado de crédito brasileiro se compara com o crédito livre em termos de inadimplência e taxa de juros. Nas linhas de crédito com recursos livres, a taxa média de inadimplência – atrasos com mais de 90 dias, de acordo com o critério do Banco Central – era de cerca de 5% em julho, enquanto no crédito direcionado a taxa média estava em 1,7%. Já a taxa média de juros era de 44,3% no crédito livre e de 11,6% no crédito direcionado nesse mesmo período. Além da taxa, as condições de pagamento do crédito subsidiado são mais favoráveis ao tomador de crédito.

Essa é a dimensão do crédito direcionado no Brasil. Muito ou pouco? Essa questão é mais difícil de responder, até pelo fato de que se trata de uma especificidade brasileira. Dados recentemente apresentados pelo Banco Central mostram que a presença do crédito direcionado em outros países é menor, e um dos maiores percentuais de crédito direcionado é verificado no México, com cerca de 26% do saldo de crédito sendo direcionado, enquanto a China apresenta cerca de 2%. Esses são números bem abaixo do observado aqui.

Já abordamos neste espaço a importância do direcionamento de recursos para o crédito rural, considerando os riscos inerentes a essa atividade. Conceitualmente, o direcionamento de recursos com subsídios pode ser justificado no caso de atividades econômicas que geram externalidades positivas. No caso de assimetrias de informação que geram barreiras de acesso ao crédito e fomento setorial, justifica-se o direcionamento de recursos com taxas que podem ser livremente pactuadas.

O excesso de direcionamento pode, no entanto, provocar distorções na alocação de crédito, afetando a economia real, já que o mercado de crédito realiza, por assim dizer, a triagem de projetos de investimento. No debate sobre os fatores que explicam a alta taxa de juros brasileira, um dos motivos apontados é o volume de recursos direcionados – em particular, a parte subsidiada. A lógica econômica é a seguinte: quanto maior for o volume de crédito subsidiado, maior deve ser a taxa básica de juros para que a política monetária alcance um determinado alvo de inflação. Por outro lado, temos o fomento a setores que são fundamentais para incentivar a atividade econômica, contribuindo socialmente com o país.

Como parte do ecossistema do crédito no Brasil, o setor de birôs tem acompanhado e reportado a evolução do crédito no país, bem como a agenda de modernização desse mercado. A sofisticação dos instrumentos de análise de crédito e a consequente redução da assimetria informacional atacam os dois fatores que contribuem para o elevado peso do direcionamento de crédito no Brasil: o custo e as barreiras de acesso ao crédito. A redução transversal do custo de crédito pode favorecer o segmento do crédito livre, ao mesmo que pode permitir políticas de direcionamento mais focalizadas.

Obrigado pela leitura! Acesse outros conteúdos na página da ANBC.

Por: Elias Sfeir Presidente da ANBC & Membro do Conselho Climático da Cidade de São Paulo & Conselheiro Certificado