Chegamos praticamente à metade do ano. Desde janeiro, muita coisa mudou, tanto no cenário econômico global quanto no doméstico. A revisão permanente das projeções mostrou-se necessária por ser impossível prever alguns eventos que mudam de forma decisiva a trajetória das variáveis econômicas. Esse foi o caso dos choques provocados pelo conflito no leste europeu.

“A guerra atrasa a recuperação”. Assim, o último relatório do Fundo Monetário Internacional (FMI) resumiu o panorama sobre a economia global. Nesse relatório, as projeções da instituição apontavam para um crescimento de 3,6% do PIB mundial em 2022 – em janeiro, na publicação anterior, o crescimento esperado era de 4,4%. Essa desaceleração das atividades tende a se espalhar pelo mundo por meio do mercado de commodities, do comércio internacional e da maior volatilidade nos mercados financeiros.

A inflação global segue na contramão do crescimento econômico. O nível geral de preços sobe como reflexo do choque nos preços de commodities, em especial da energia e de bens agrícolas. O resultado é o aumento das taxas de juros para além dos patamares esperados no início do ano. Por exemplo, nos últimos 12 meses nos Estados Unidos, o índice de preços ao consumidor chegou a 8,6% (inflação americana) e a Alemanha 7,9% (inflação alemã). A injeção de recursos durante a pandemia, a disrupção das cadeias produtivas, a guerra da Ucrânia impactando alimentos e energia afetaram a economias dos países ditos resilientes à inflação.

No Brasil, a inflação também ganhou força. Nos últimos 12 meses, o IPCA acumula alta de 11,73%, de acordo com dados do IBGE. Com a aceleração recente dos preços, é bem provável que a inflação supere as projeções feitas no início do ano, quando se esperava variação de cerca de 5% para 2022.

Diferentemente do resto do mundo, porém, o Brasil vê a previsão de crescimento econômico subir e o desemprego tem diminuído. As expectativas de crescimento para a economia brasileira no início do ano eram muito baixas. O FMI projetava, em janeiro, avanço de 0,3% do PIB. Agora, a previsão do órgão é de crescimento de 0,8%. Entre os fatores que favorecem a atividade brasileira está, justamente, a alta das commodities.

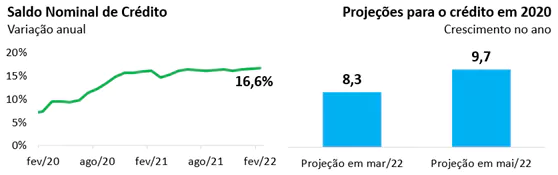

Diante desse cenário, o que dizer sobre o mercado de crédito? Para tratar desse assunto, vale fazer um retrospecto. O saldo de empréstimos e financiamentos cresceu de maneira considerável no auge da pandemia, sobretudo nas modalidades voltadas para pessoas jurídicas. Isso foi importante para amortecer os impactos da crise. Mais recentemente, o ritmo de crescimento do crédito a pessoas jurídicas caiu, sendo compensado pela expansão do crédito a pessoas físicas.

Em dezembro de 2021, a pesquisa de expectativas realizada pela FEBRABAN apontou para crescimento de 8,3% da carteira total de crédito do Sistema Financeiro Nacional. No levantamento mais recente, realizado em maio de 2022, essa projeção foi revisada para 9,7%, sendo que a expansão do crédito às famílias deve superar a do crédito às empresas. Espera-se, portanto, crescimento do saldo de crédito acima da inflação projetada, mesmo diante do quadro de aumento dos juros.

Essa combinação de juros elevados e expansão do crédito pede atenção para um tema muito relevante para os birôs de crédito: a inadimplência. Conforme apontamos aqui anteriormente, as negativações permanecem em níveis elevados. Juros mais altos significam parcelas maiores a comprometer o orçamento de quem contrata empréstimos e financiamentos, e isso, na falta de planejamento, tende a resultar em inadimplência.

Os birôs têm alertado para o risco de um aumento da inadimplência ao longo do ano. O cenário base do setor é de que o volume de negativados, atualmente em mais de 60 milhões, tende a crescer nos próximos meses. O mesmo é esperado para a taxa de inadimplência apurada pelo Banco Central. Isso reforça a importância da análise de crédito, por meio de todos os instrumentos que os concedentes têm hoje à disposição: modelos de nota de crédito, informações positivas, banco de dados de negativação além de outras base de dados relevantes para avalição de crédito. A análise da capacidade de pagamento de consumidores e empresas é uma premissa fundamental para o funcionamento do mercado de crédito e que se torna ainda mais importante em períodos como o atual. Da parte do consumidor, é preciso ter clareza de que a alta dos preços reduz a renda real, e os juros encarecem a contratação de empréstimos e financiamentos.

Como demonstrado neste artigo, estamos sempre sujeitos a incertezas e revisões de cenário. Algumas mudanças serão positivas, outras serão negativas. O importante é fortalecer o sistema financeiro, torná-lo cada vez mais resiliente para enfrentar os choques e, no longo prazo, contribuir para o desenvolvimento econômico.

Inflação

Obrigado pela leitura! Acesse outros conteúdos na página da ANBC.

Por: Elias Sfeir Presidente da ANBC & Membro do Conselho Climático da Cidade de São Paulo & Conselheiro Certificado