A inadimplência e a renegociação entre empresas

A gestão de uma empresa impõe uma série de desafios. É preciso lidar com as transformações do mercado, com as flutuações da economia e com a regulação do negócio. Diante disso, é comum que algumas empresas enfrentem dificuldades financeiras. O presente artigo apresenta a evolução da inadimplência entre pessoas jurídicas e as formas de recuperar o acesso pleno ao crédito.

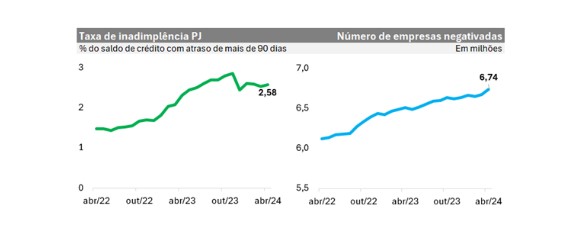

De acordo com dados dos birôs de crédito, o número de empresas negativadas cresceu de 6,66 milhões em janeiro de 2024 para 6,74 milhões em abril do mesmo ano. Ampliando-se o horizonte de análise, observa-se que esse número cresce de forma quase contínua, exceção feita ao início da pandemia, quando houve estímulo à repactuação de dívidas.

A maior parte desse contingente de empresas negativadas é de micro e pequenos negócios. Isso reflete o fato de que o número de pequenas empresas ativas é bem maior que o número de grandes empresas. Analisando a evolução do número de empresas negativadas, nota-se um crescimento de 1,7% entre os pequenos negócios e de 1,3% entre as grandes empresas. A negativação é um instrumento importante porque, de um lado, mitiga o risco dos ofertantes de crédito e, do outro, evita o superendividamento do devedor, sinalizando a necessidade de ajustes.

Outro indicador de inadimplência importante é apurado pelo Banco Central e diz respeito somente às dívidas bancárias. Enquanto os dados do setor dos birôs fazem uma contagem do número de empresas que constam das listas de negativados, o dado do BC calcula o percentual do saldo de crédito às empresas, obtido através do Sistema Financeiro Nacional, com atraso superior a 90 dias. Esses dados também confirmam o avanço do fenômeno da inadimplência no pós-pandemia, com uma estabilização nos meses mais recentes. Esse indicador passou de 2,16%, em fevereiro de 2020, para 1,20% em março de 2021, alcançando a mínima histórica em meio à pandemia. Na apuração mais recente, de abril de 2024, a taxa de inadimplência entre pessoas jurídicas chegou a 2,58%.

Diante da inadimplência, como proceder, afinal? O setor dos birôs disponibiliza informações do próprio CNPJ, destacando a nota de crédito e sua evolução. Essa nota reflete o comportamento empresa em relação ao crédito. Além disso, é possível consultar eventuais apontamentos no CNPJ. As informações do próprio CNPJ são importantes sobretudo para pequenos negócios que, em muitos casos, têm departamentos financeiros menos estruturados que as grandes empresas. Microempresários individuais, que formam um contingente cada vez maior de empresas, também podem acessar esses mesmos recursos. A possibilidade de acompanhar a evolução da nota de crédito ainda cria um incentivo para a pontualidade dos pagamentos, uma vez que as empresas com bom histórico de crédito podem pleitear condições mais justas na hora de solicitar crédito.

Ao constatar eventuais atrasos e/ou não pagamentos, a empresa deve identificar as causas do desequilíbrio financeiro – por exemplo: razões de mercado, como o aumento concorrência, conjunturais ou de caixa – e buscar uma renegociação da dívida, baseada em premissas realistas sobre a capacidade de pagamento. Em geral, o problema da inadimplência costuma ser mais do que apenas algo pontual, refletindo dificuldades financeiras e operacionais mais profundas. Prova disso são os números de reincidência na inadimplência: de acordo com dados divulgados pelo setor dos birôs, sete em cada dez empresas negativadas em maio de 2024 já constavam – ou constaram – nas listas de inadimplentes nos 12 meses anteriores.

Há diversas formas de iniciar a renegociação, seja através de contato direto com o credor, seja através do setor dos birôs, que oferecem plataformas para facilitar esse processo.

Recentemente, foi lançando o programa Desenrola Pequenos Negócios, com o objetivo de incentivar a renegociação entre empresas que faturam até R$ 4,8 milhões por ano e têm dívidas com instituições financeiras. De acordo com a informação mais recente divulgada pela FEBRABAN, mais de 42 mil empresas já foram beneficiadas pelo Desenrola até 02 de julho. O volume renegociado já chegou a R$ 2,5 bilhões.

A recuperação das dívidas permite que as empresas voltem ao mercado de credito e capital e possam buscar recursos para garantir o giro do negócio e investimento em melhorias. Empresas financeiramente saudáveis preservam empregos e criam novos com o crescimento dos negócios. O crédito bem utilizado é um caminho para isso.

Obrigado pela leitura! Acesse outros conteúdos na página da ANBC.

Por: Elias Sfeir Presidente da ANBC & Membro do Conselho Climático da Cidade de São Paulo & Conselheiro Certificado