Mais sobre crédito e educação financeira para PMEs – parte 2

No último artigo, exploramos a importância da educação financeira para as pequenas empresas. Um dos pilares destacados foi o crédito. Essas empresas atuam, numa ponta, como potenciais tomares de crédito e, na outra, como concedentes. Neste artigo, buscamos dimensionar o tamanho do mercado de crédito para esse segmento, bem como a importância desse instrumento para o crescimento das empresas e, consequentemente, da economia.

No Brasil, onde ainda prevalece a utilização de recursos próprios para a viabilização de investimentos e para o giro do negócio, as micro e pequenas empresas podem ser um dos vetores da expansão da relação crédito-PIB. De acordo com dados do Banco Central do Brasil (BCB), no 2º trimestre de 2023, o número de micro e pequenos negócios tomadores de crédito no Brasil foi de cerca de 6,7 milhões, em um universo de cerca de 22 milhões de empresas ou seja 30,4%. Para comparação, dados coletados pelo Federal Reserve Bank (FED) mostram que, nos Estados Unidos, a proporção de pequenos negócios que fazem uso regular de instrumentos de crédito – cartões ou empréstimos – chegou a 87% em 2023, abarcando quase a totalidade dessas empresas.

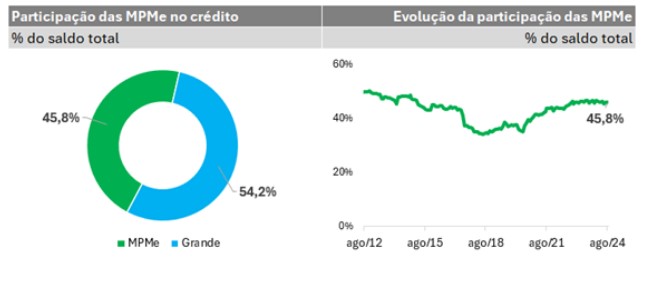

Ainda de acordo com o BCB, em termos de participação no saldo total de crédito, o valor em aberto – vencido ou a vencer – das operações feitas por micro, pequenas e médias empresas (MPMEs) foi estimado em 45,8% do valor total destinado a pessoas jurídicas em agosto de 2024. Em termos absolutos, esse valor chegou a R$ 1,08 trilhão em agosto de 2024, o que representa cerca de 9,5% do PIB.

A evolução desses números ao longo dos últimos anos mostra que, no início da série histórica, em 2012, a divisão do crédito entre grandes empresas e MPMEs era praticamente meio a meio. Com o início da crise de 2014, a participação dos pequenos negócios no bolo do crédito passou a cair, recuperando-se com o início da pandemia. Mesmo com a recuperação, o percentual segue abaixo de 50%.

Os dados do BCB mostram ainda que a taxa de inadimplência é maior no segmento de MPMEs do que no segmento de grandes empresas. A diferença é expressiva: 4,5% ante 0,2%. Uma das explicações para essa diferença é que, em geral, as grandes empresas contam com departamentos para captação de recursos, diferentemente das empresas menores, que trabalham com estruturas reduzidas. Isso se reflete na escolha do crédito contratado e, consequentemente, na capacidade de solvência da empresa.

Daí a importância da educação financeira, discutida no artigo anterior. As taxas de juros das operações variam de forma considerável, a depender da modalidade contratada e do histórico do cliente. Nas operações de desconto de faturas de cartão de crédito, por exemplo, a taxa média foi estimada em 12,7% ao ano em agosto de 2024, enquanto a taxa média para as operações de capital de giro foi estimada em 21,6% ao ano. Já a taxa média do parcelamento no cartão de crédito, para pessoas jurídicas, chegou a 140%.

As operações acima referem-se apenas às operações de crédito com recursos livres, em que as condições são pactuadas entre a empresa e a instituição financeira. O leque de opções de crédito ainda engloba o crédito direcionado, recursos do BNDES e linhas especiais de crédito.

Conforme mencionamos no artigo anterior, o oferecimento de garantias também afeta o custo de crédito. E aqui se apresenta outra dificuldade: nem todo pequeno empresário dispõe de garantias para buscar operações mais baratas. Nesse caso, uma opção pode ser recorrer aos fundos garantidores, que complementam eventuais garantias dadas pela empresa, atuando como avalista da operação. Alguns exemplos de fundos garantidores são o FAMPE, oferecido pelo SEBRAE, e o Fundo Garantidor de Operações (FGO).

Avaliar todas essas possibilidades faz parte da disciplina do crédito e pode reduzir as taxas de inadimplência no segmento dos pequenos negócios, contribuindo para a expansão da oferta de recursos a esse segmento. Também cabe às empresas – e consumidores, de maneira geral – apropriar-se do seu histórico de crédito, no sentido de entender que, quanto melhor for o seu histórico, melhores tendem a ser as condições da contratação de crédito e se assegurar que seus dados fazem parte do cadastro positivo. A evolução desse histórico pode ser monitorada através dos birôs de crédito e sua gama de produtos e serviços.

O desafio de ampliar o acesso de pequenos negócios ao crédito passa, pela educação financeira das empresas, uso de instrumentos mais precisos de avaliação de credito com mais bases de dados que refletem comportamento da empresa com relação ao credito. Esta trilha é fundamentar para que a relação credito x PIB cresça de forma sustentável para se traduzirem em mais atividade econômica, geração de empregos e prosperidade social.

Obrigado pela leitura! Acesse outros conteúdos na página da ANBC.

Por: Elias Sfeir Presidente da ANBC & Membro do Conselho Climático da Cidade de São Paulo & Conselheiro Certificado