A História mostra que, ao longo dos séculos, a humanidade buscou aprimorar o processo de trocas, e isso foi decisivo para o desenvolvimento econômico. Do escambo à moeda fiduciária, muitas etapas foram percorridas. Essa trajetória é demonstrada na Linha do Tempo do Crédito, publicada pela ANBC, que nos situa desde a antiguidade. Mais recentemente, o avanço tecnológico induziu novas transformações nos meios de pagamento e soluções que, há poucos anos, sequer existiam, mas foram rapidamente incorporadas ao cotidiano de consumidores e empresas.

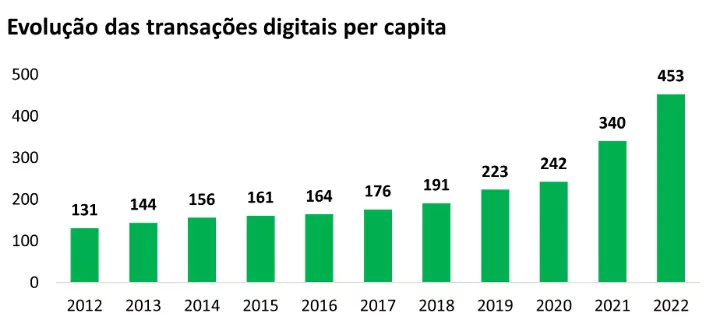

Dados disponíveis no Relatório de Economia Bancária (REB) de 2022, do Banco Central, indicam o estágio dessa transformação no Brasil. O número de transações financeiras per capita por ano realizadas por meios digitais por ano cresceu de maneira expressiva ao longo da última década, passando de 131 em 2012 para 453 em 2022.

O levantamento considerou as seguintes modalidades: transferências de saldos bancários; cartões de crédito, débito e pré-pago; PIX; boleto; e débito automático. Ao longo dos últimos dez anos, é possível distinguir dois momentos. De 2012 a 2017, o uso desses instrumentos aumentou. A partir de então, esse crescimento acelerou. Além do vetor tecnológico, outros fatores contribuíram para esse resultado: a atualização regulatória, que permitiu, por exemplo, o surgimento das instituições de pagamento, e o fator psicossocial, sobretudo a partir da pandemia de Covid-19.

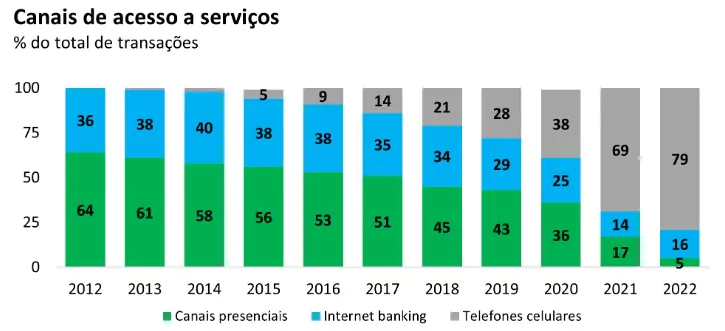

O estudo também confirma a importância crescente dos celulares, o que caracterizaria, segundo o BC, uma nova fase da digitalização. Em 2022, as transações financeiras por meio de celulares representaram 79% do total de transações, enquanto as transações via internet banking representaram 16%. Apenas 5% das transações foram realizadas por canais presenciais. Esse quadro é muito diferente do observado em 2012, quando os canais presenciais representavam 64% do total das transações, e o celular praticamente inexistia com essa finalidade.

Se o celular desponta como o principal canal, o PIX se consolida, com pouco tempo de existência, como o principal instrumento de pagamento. De acordo com os números apresentados pelo estudo, o PIX lidera entre os demais instrumentos, com 29% do total de transações. Em seguida, aparecem o cartão de crédito (20%), débito (19%) e o boleto (11%), entre outras modalidades.

Em contrapartida, a quantidade de saques em dinheiro físico vem caindo, o que sugere uma redução no uso do dinheiro vivo. Em 2012, cerca de R$ 4,5 trilhões foram obtidos por meio de saques; em 2022, esse número caiu para R$ 2,1 trilhões. “Cashless economy” é o termo usado para definir o fenômeno de abandono do uso de dinheiro em espécie e a crescente adesão a formas digitais de pagamento e transferência de recursos.

Esse fenômeno também pode ser observado em outras partes do mundo, como constata relatório do Bank of International Settlements (BIS), publicado em 2023. Com dados que cobrem até 2021, o relatório mostra um crescimento expressivo dos meios de pagamento digitais, tanto no número de transações quanto no valor transacionado. Os dados referentes a um grupo de 27 países, incluindo Brasil, China, EUA e Argentina, entre outros, mostram que o número de transações per capita por ano passou de 179 em 2012 para 332 em 2021. O mesmo relatório aponta, no entanto, que a demanda por dinheiro vivo permanece relativamente estável.

Para além dos pagamentos e transferências, toda a gestão da vida financeira já cabe na palma das mãos acelerando o numero de transações financeira inclusive o crédito. Os birôs de crédito tem acompanhado este movimento provendo aplicativos para acesso a serviços como realizar consultas aos birôs de crédito para saber de eventuais restrições, acessar a nota de crédito e propor negociações. Além disso, há uma variedade de aplicativos que ajudam no controle diário das finanças.

Obrigado pela leitura! Acesse outros conteúdos na página da ANBC.

Por: Elias Sfeir Presidente da ANBC & Membro do Conselho Climático da Cidade de São Paulo & Conselheiro Certificado